Errori comuni nella valutazione delle PMI

Come riconoscerli ed evitarli

A volte si dice che la valutazione delle imprese sia più arte che scienza. Ma anche l’arte richiede maestria artigianale. Questo articolo tratta degli errori spesso osservati nella valutazione delle PMI, di come riconoscerli e, naturalmente, di come evitarli.

Ogni lettore di r&c dovrà occuparsi delle valutazioni aziendali. Sia professionalmente che privatamente, sia come perito o esperto, sia dal lato dell’acquirente che del venditore. Non esistono metodi speciali per la valutazione delle PMI, ma le caratteristiche particolari delle PMI devono essere prese in considerazione nella valutazione.

Per quanto riguarda i metodi, la teoria della valutazione è unanime: solo i metodi del reddito futuro, ovvero il valore reddituale capitalizzato o il metodo DCF, portano a valori aziendali “corretti”. Il metodo pratico, che è ampiamente utilizzato nella pratica, è controverso e sta subendo pressioni nella giurisprudenza. Anche l’attuale bollettino di valutazione delle imprese di Expertsuisse considera il metodo DCF come la migliore prassi. Anche in questo caso assumiamo una tale valutazione.

Priorità sbagliate

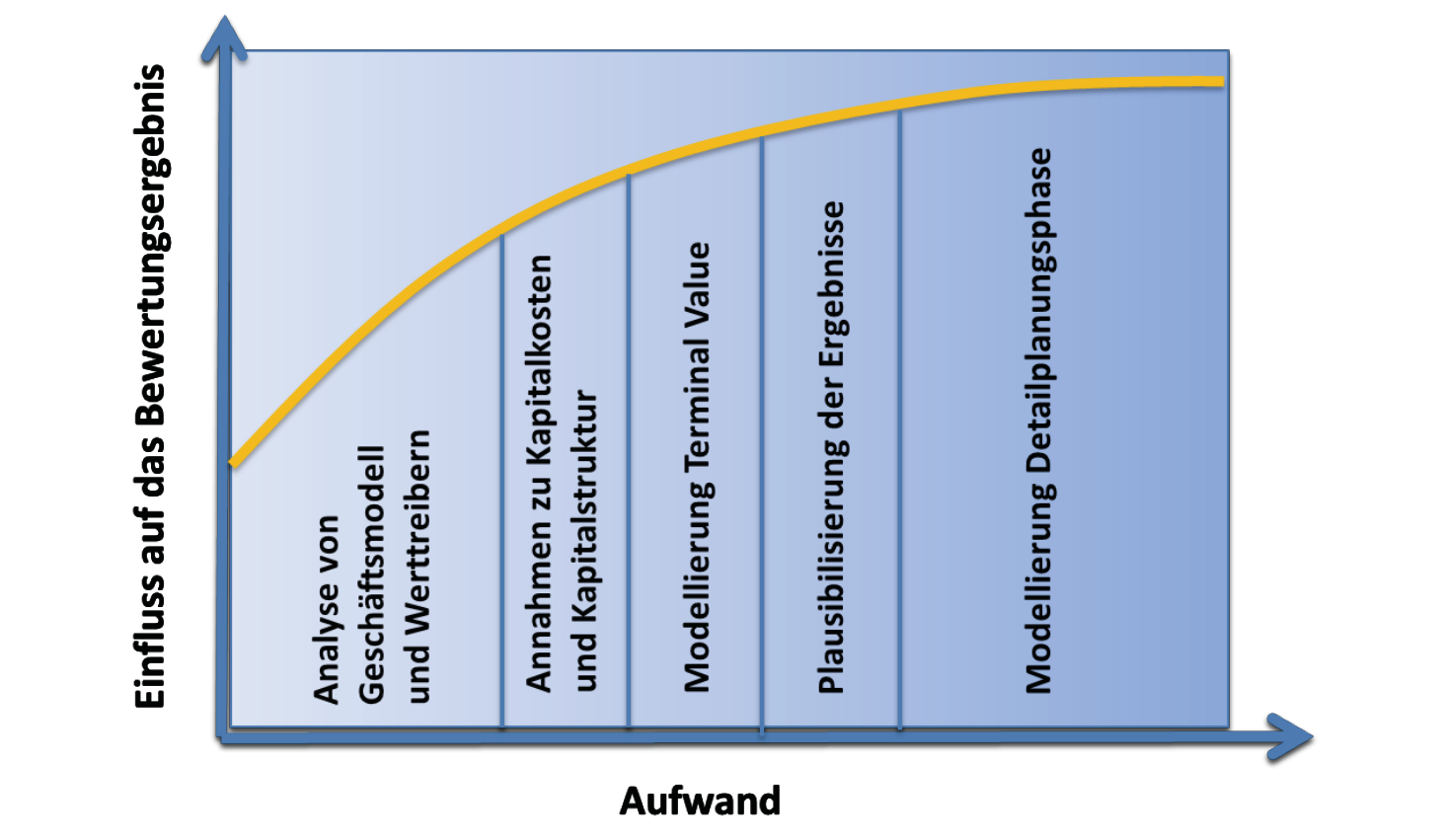

Le valutazioni aziendali sono sempre eventi critici in termini di tempo e di costi. Una ragione in più per fare rapidamente ciò che è importante e giusto. Le priorità fissate in modo errato sono un grave errore nella valutazione delle PMI, che può portare a significative valutazioni errate. La Figura 1 organizza le fasi di lavoro in base allo sforzo e alla rilevanza dei risultati.

Questa presentazione, basata su prove aneddotiche, mette in evidenza il problema: Nelle valutazioni aziendali, si spendono molti sforzi per la modellizzazione dei primi tre-cinque anni, lasciando poco tempo per considerazioni sulla struttura del capitale o sul valore residuo. È noto che il valore residuo può facilmente rappresentare dal 60 al 70% del valore totale dell’azienda. E’ quindi ovvio che bisogna affrontarlo intensamente. Di questo si parlerà più tardi.

L’importanza della struttura del capitale, invece, è spesso sottovalutata. Le ipotesi sul debito sono necessarie per il costo del capitale. Spesso si fanno ipotesi generalizzate – come il 50% di capitale proprio – senza però essere consapevoli delle conseguenze di vasta portata: Assumendo una struttura a capitale fisso, il costo del capitale – e quindi un fattore chiave di valore – è fisso. Anche un’ulteriore pianificazione del finanziamento è superflua, poiché la struttura del capitale è già fissata. Ciò rende ancora più importante giustificare la struttura del capitale. Ciò dipende dalla specifica situazione di valutazione: In caso di acquisto o vendita, è possibile basare la valutazione sui valori del settore. Nella valutazione delle quote di minoranza, invece, si dovrà scegliere l’effettiva struttura del capitale, poiché una minoranza non può di solito influenzare il finanziamento.

Leggi l’articolo completo di rechnungswesen & controlling (r&c) 1|2018 (in tedesco).