Bewertung eines KMU mittels DCF

In fünf Schritten zum Ziel

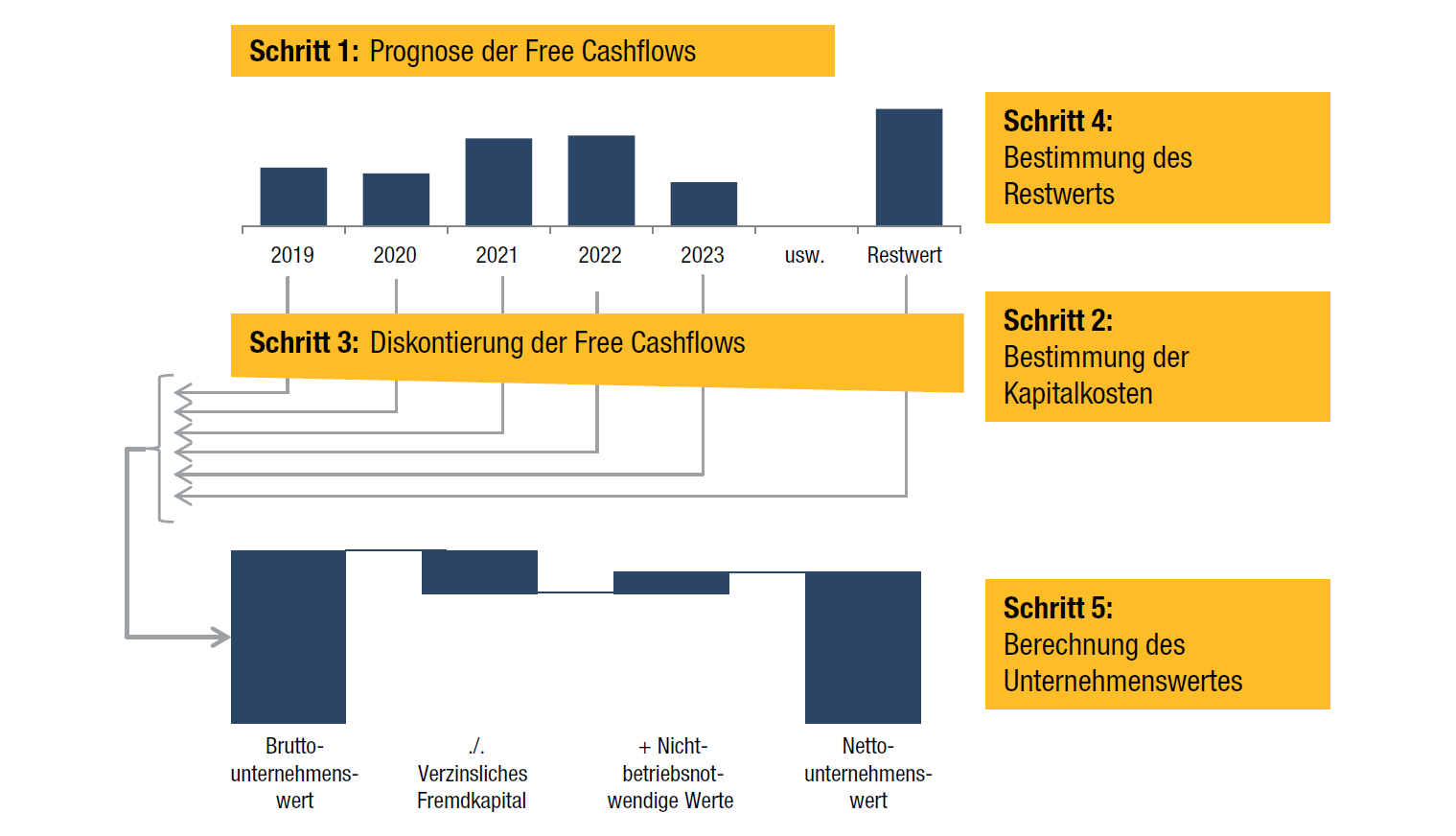

Die 2018 überarbeitete Fachmitteilung «Unternehmensbewertung von KMU» sieht auch für die Bewertung von kleineren und mittleren Unternehmen die DCF-Methode vor. Der nachfolgende Beitrag stellt die fünf Schritte im Gesamtüberblick dar und gibt konkrete Handlungsempfehlungen ab.

Zukünftige Cashflows sind ausschlaggebend

Die DCF-Methode ermittelt den Wert einer Unternehmung im Gegensatz zur Ertragswertmethode auf Basis von zukünftigen Cashflows und nicht Gewinnen. Dies hat den Vorteil, dass Investitionen und Kapitalbindungen im Anlage- und Nettoumlaufvermögen explizit berücksichtigt werden. Da Free Cashflows anteilsmässig sowohl den Fremd- wie auch den Eigenkapitalgebern zustehen, sind diese auch mit einem Kapitalkostensatz zu diskontieren, der die Renditeerwartungen beider Investorengruppen widerspiegelt, dem sogenannten WACC. Besonderes Augenmerk gilt dem Restwert, der nicht selten deutlich mehr als 50% des Unternehmenswerts ausmachen kann. Die Summe der Barwerte der Free Cashflows sowie des Restwerts ergibt den Bruttounternehmenswert (Entity Value), von welchem die Finanzverbindlichkeiten zu subtrahieren und allfällige nicht betriebsnotwendige Vermögenswerte (z.B. überschüssige flüssige Mittel) zu addieren sind, um den Nettounternehmenswert (Equity Value) zu erhalten.

Lesen Sie hier den vollständigen Beitrag aus dem TREUHAND kompakt Newsletter 7|2019.