Bestimmung der Kapitalkosten in der Praxis

Wie sich Kapitalkosten auch für KMU systematisch herleiten lassen

Der vorliegende Beitrag zeigt auf, wie Kapitalkosten – insbesondere die Eigenkapitalkosten – auch für KMU systematisch und marktbasiert geschätzt werden können. Die vorgeschlagenen Methoden sind theoretisch abgestützt, orientieren sich an der gängigen Praxis und sind in Übereinstimmung mit der jüngst überarbeiteten Fachmitteilung «Unternehmensbewertung von KMU» von Expertsuisse.

Einleitung

Die Kapitalkosten stellen bei jeder Unternehmensbewertung, nicht zuletzt auch bei KMU, eine der zentralen Grössen dar. Sie werden benötigt, um die Free Cashflows auf den Bewertungsstichtag zu diskontieren. Grundsätzlich können Kapitalkosten subjektiv geschätzt oder modellhaft aus Marktdaten abgeleitet werden.

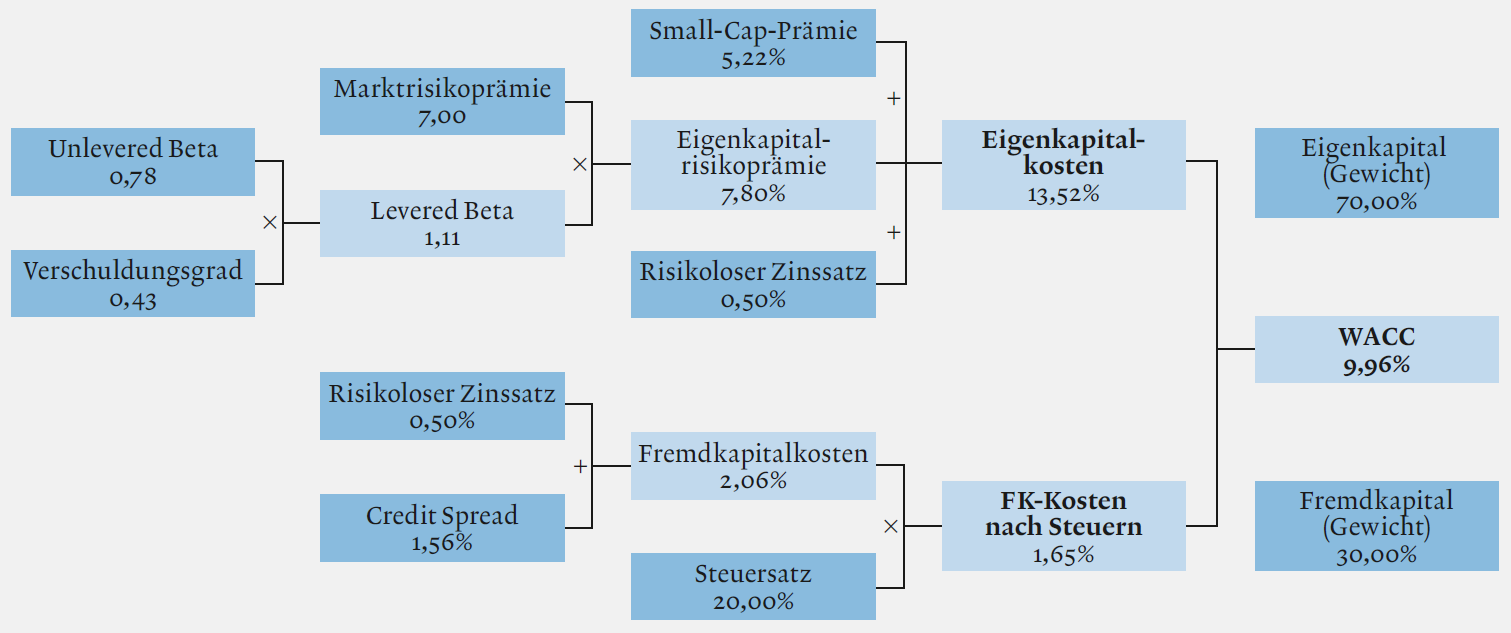

Typischerweise erfolgen Unternehmensbewertungen, insbesondere bei Anwendung der Discounted-Cashflow-Methode (DCF), auf Entity-Basis. Dies bedeutet, dass Free Cashflows prognostiziert werden, die den Fremd- und Eigenkapitalgebern zustehen, also vor jeglichen Finanzierungskosten. Der Kapitalkostensatz muss daher das Risiko der Fremd- und Eigenkapitalgeber entschädigen, also ein gemischter Satz sein, der sogenannte WACC (Weighted Average Cost of Capital).

Die Herleitung von Kapitalkosten erinnert Aussenstehende zuweilen an «Vodoo». Dass die Kapitalmarkttheorie bei einem nicht am Kapitalmarkt orientierten Unternehmen wie einem KMU zu nützlichen Erkenntnissen führen kann, wird mitunter bezweifelt. Hier setzt der vorliegende Beitrag

an.

Schrittweise werden die Herleitung der Eigenkapitalkosten, der Fremdkapitalkosten und des WACC erläutert und geeignete Quellen für KMU-Bewertungen sowie aktuelle Kapitalmarktdaten präsentiert.

Lesen Sie hier den vollständigen Beitrag aus dem EXPERT FOCUS 2019|4.